La lettre de change relevé : Fonctionnement et présentation du relevé

Le traitement d’une lettre de change ordinaire est très coûteux pour les banques, puisqu’il nécessite de nombreuses manipulations de papier. Le respect des exigences réglementaires strictes dans les transactions commerciales a poussé les entreprises à une utilisation croissante des services bancaires pour l’encaissement des lettres de change. Et les coûts de traitement de ces effets par les banques ont augmenté considérablement avec l’accroissement de leurs volumes. C’est la raison pour laquelle la profession bancaire a créé la lettre de change relevé (LCR) pour simplifier les traitements de la lettre de change (et donc réduire les coûts) tout en conservant ses modalités et conditions juridiques. Une LCR est avant tout une lettre de change échangée sous forme d’enregistrements informatiques. Mais pourquoi parle-t-on de lettre de change relevé ? Et qu’est ce qui poussé le monde des entreprises à l’adopter si rapidement ? Cet article répondra à ces questions et à d’autres.

Fondement et objectifs

La lettre de change relevé repose sur l’idée qu’il n’est pas nécessaire de remettre le support papier de la lettre de change au débiteur après paiement pour prouver que ce dernier s’est bien acquitté de ses engagements. Le recouvrement des créances peut donc être effectué sans la circulation physique de l’effet.

La Lettre de Change Relevé répond principalement à deux objectifs :

- maintenir les avantages économiques et les conditions juridiques attachées à la lettre de change (possibilité d’escompte, engagement formel du tiré par l’acceptation, recours en cas de non paiement, etc.),

- simplifier le traitement des lettres de change en réduisant au maximum les manipulations de papier et en permettant à l’ensemble des entreprises d’en bénéficier qu’elles aient un outil informatique ou non.

La présentation de la lettre de change au débiteur est effectuée au moyen d’un relevé et non de l’effet lui-même. D’où le nom de lettre de change relevé. Avec la LCR, la tenue de l’échéancier des effets à payer est réalisée par la banque du tiré, qui prend l’initiative de lui transmettre un relevé de toutes les LCR à payer. Le tiré ne doit plus envoyer une liste des effets à payer à sa banque. Son créancier et lui-même n’ont plus à craindre qu’un incident de paiement soit provoqué par un oubli du tiré.

Création et fonctionnement de la LCR

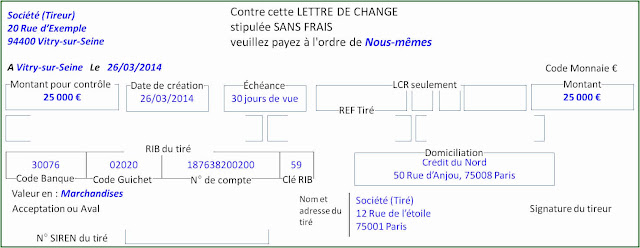

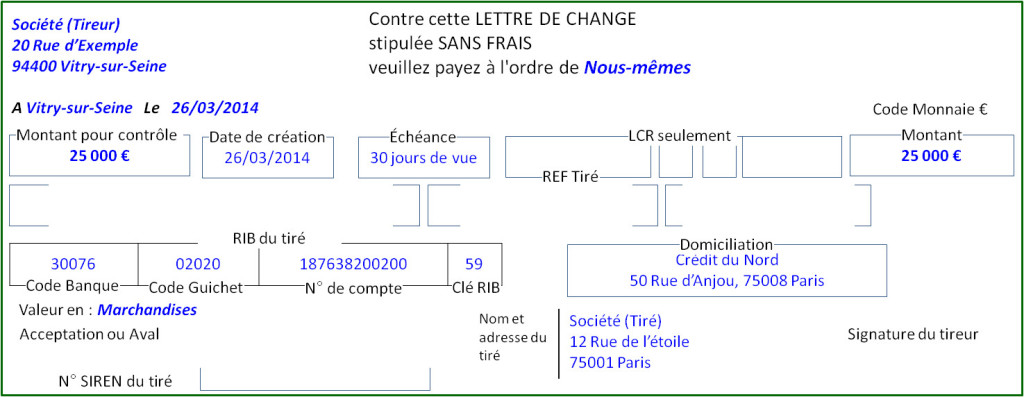

La lettre de change relevé est créée (on parle aussi de tracer la LCR) par le créancier ou tireur sur un document papier ou directement sous forme de données informatiques. Elle comporte les mentions d’une lettre de change ordinaire, mais en plus il est obligatoire d’y faire figurer la domiciliation du tiré à la fois en clair (désignation de la banque et de l’agence) et sous forme codée (Relevé d’Identité Bancaire du débiteur) comme on peut le voir sur l’image ci-dessous.

Le débiteur doit donc indiquer ses coordonnées bancaires (domiciliation bancaire, code établissement, code guichet, numéro de compte et clé R.I.B.) au tireur afin que celui-ci les renseigne sur la LCR. Bien que le numéro de SIREN du tiré ne soit pas obligatoire, il est fortement recommandé de le faire figurer sur la LCR. Le tireur doit également compléter son fichier de domiciliations/clients en y incluant ses propres informations. Le tireur peut faire accepter la LCR par le tiré avant de la remettre à sa banque, mais ce n’est pas obligatoire.

La création des lettres de change sous forme papier reste nécessaire dans le cas où :

- le tireur veut conserver la possibilité de recourir au droit cambiaire (il s’agit de tous les droits liés aux effets de commerce)

- l’acceptation du tiré doit figurer sur la lettre de change (ce qui n’empêche pas une remise ultérieure de LCR)

- le tireur souhaite remettre la LCR à l’escompte : une acceptation indique l’accord du débiteur de payer à échéance. C’est très important pour la banque, futur créancier.

- l’effet doit faire l’objet d’un aval : La notion d’aval n’apparait pas sur la LCR dématérialisée.

- le tireur souhaite dresser un protêt, en cas de non paiement ou de refus d’acceptation d’un effet de commerce.

Si le tireur remet une LCR sur support papier à sa banque, c’est celle-ci qui procédera à sa dématérialisation (saisie des caractéristiques de la LCR et traitement sous forme informatisée). Aujourd’hui les banques offrent aux entreprises la possibilité de saisir elles–mêmes les effets dans leurs espaces Internet. Dans tous les cas, la banque du tireur échange les LCR sous forme de fichier informatique avec la banque du tiré. C’est cette dernière qui édite les relevés destinés aux débiteurs, soit sous forme papier, soit sous forme électronique. Un relevé papier ou électronique doit contenir la description ligne par ligne de chaque LCR à payer par le débiteur. Le nom du tireur, le montant et la date d’échéance doivent y être clairement indiqués.

Les banques demandent à leurs clients tireurs de remettre les LCR une dizaine de jours avant l’échéance pour leur permettre de les dématérialiser si nécessaire et de les échanger dans les délais pour que le débiteur puisse en prendre connaissance et retourner sa décision avant la date d’échéance. Si les délais ne sont pas respectés, le recouvrement sera effectué le plus tôt possible et dans les limites autorisées par le législateur.

Le client reçoit et retourne les relevés sous forme papier par voie postale. Le relevé sous forme électronique est mis à disposition du client généralement sur son espace Internet où il peut les consulter et indiquer sa décision : acceptation totale, acceptation partielle ou rejet.

- Acceptation totale : Pour un relevé papier, le débiteur indique la mention « Bon à payer » et le signe. Si une » convention de paiement sauf désaccord » a été conclue avec le débiteur, alors il n’est pas obligé de saisir de réponse, le relevé sera considéré comme accepté. A échéance, son compte est débité du montant de la LCR. Ce débit, et pas la remise de l’effet au débiteur, constitue la preuve de paiement.

- Acceptation partielle : le débiteur répond qu’il n’effectuera qu’un paiement partiel et saisit le montant qu’il refuse de payer, montant qui est logiquement strictement inférieur au montant de la LCR. A échéance, son compte est débité de la différence entre le montant de la LCR et le montant refusé.

- Rejet total : le débiteur rejette totalement la LCR. A échéance, son compte n’est pas débité. Contrairement à la LCR ordinaire, le tireur n’a pas à faire dresser protêt en cas de rejet. Il peut directement faire une réclamation (injonction de payer) auprès du tiré ou créer une lettre de change ordinaire et ensuite la faire protester par un huissier.

Le relevé des Lettres de Change Relevés:

La banque du débiteur lui présente une synthèse de l’ensemble des relevés sous forme de tableau avec des informations générales sur chaque relevé. En général, un relevé contient toutes les LCR qui arriveront à échéance à la même date. A partir de cette synthèse globale, le client peut accéder au détail de tous les effets qui font partie du relevé. Une fois de plus, si le débiteur ne veut pas rejeter totalement ou partiellement la LCR, il ne fera rien et les fonds seront débités à échéance. Il ne saisira une réponse qu’en cas de rejet (motif de rejet et un montant pour les rejets partiels). En cas de défaut de provision sur le compte du tiré, sa banque peut rejeter la LCR quelle que soit sa réponse. Par contre s’il y a provision insuffisante, la banque peut décider de rejeter en partie la LCR. La banque est tenue d’informer la Banque de France de tous les effets rejetés accompagnés du motif.

Commentaires

Enregistrer un commentaire